Der Heizungs-, Lüftungs-,

Klima- und Kältemarkt 2018

25 Jahre Eurovent Market Intelligence

Klima- und Kältemarkt 2018

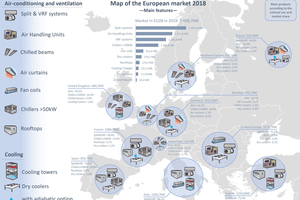

Eurovent Market Intelligence (EMI), das europäische Büro für HLK&K-Marktstatistiken, hat die Ergebnisse seiner Verkaufsstudien 2018 für die Region Europa, Naher Osten und Afrika (EMEA) veröffentlicht, die auf den Daten zahlreicher Hersteller der Branche basieren.

Die Marktentwicklung verschiedener Produktgruppen verzeichnet in den letzten Jahren recht unterschiedliche Entwicklungen. Das wird an der Auswertung der vorhandenen Marktdaten deutlich. Der Überblick zeigt Marktzahlen, Entwicklungen und Trends.

Kältemaschinen (Chiller)

Der Markt für Kältemaschinen (reversibel oder nicht) verzeichnete 2018 in der Europäischen Union einen Umsatz von 2,2 Mrd. € bei einem Anstieg von 5 % der Geräte über 50 kW im Vergleich zum Vorjahr. Der Markt für Geräte mit niedriger Leistungsstufe unter 50 kW wird weiterhin von reversiblen Wärmepumpen dominiert und konzentriert sich hauptsächlich auf Frankreich, Deutschland und Italien mit insgesamt 228.000 verkauften Einheiten für diese drei Länder. Die gleichen drei Spitzenreiter finden wir auch bei den Geräten mit hohen Leistungen über 700 kW mit insgesamt 1.231 verkauften Einheiten.

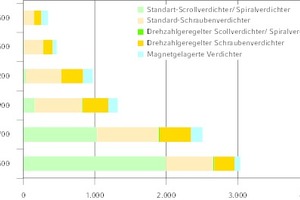

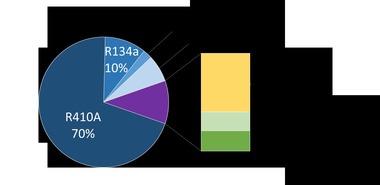

Bei den verwendeten Kältemitteln wird der Markt nach wie vor weitgehend von R410A und R134a beherrscht; neue gemischte Kältemittel (wie R513A) und HFO (wie R1234ze), die im Vergleich zu 2017 rasant gewachsen sind, machen jedoch immer noch nur 1 % der in Europa verkauften Einheiten aus. Bei den luftgekühlten Geräten (air-cooled) handelt es sich bei den Standardverdichtern im Allgemeinen um Scrollverdichter für Leistungen von bis zu 700 kW und um Schraubenverdichter für Leistungen darüber hinaus mit einem Kipppunkt ab 200 kW für sogenannte Inverter-Verdichter. Bei den wassergekühlten Einheiten (water-cooled) liegt der Kipppunkt von Scrollverdichtern versus Schraubenverdichter bei 500 kW für Standardverdichter, wohingegen für Inverter-Verdichter der Markt erst bei 200 kW beginnt, und zwar etwa zu gleichen Anteilen für Schraubenverdichter und Magnetlagerverdichter (magnetic bearing).

Der Sektor IT-Kühlung (IT Cooling)

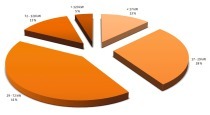

Der Markt für IT-Kühlung verzeichnete 2018 einen Umsatz von 427 Mio. € in der EMEA-Zone. Davon entfallen 58 % auf Computerraum-Klimaanlagen (auch CRAC, für Computer Room Air Conditioners), 19 % auf Reihen- und Rackkühler (row and rack coolers), 10 % auf Klimaanlagen für die Telekommunikation (TLC mobiles) und 13 % auf Lüftungsanlagen (AHU). Die größten Märkte – in absteigender Reihenfolge – bilden hier Deutschland mit 63,1 Mio. €, das Vereinigte Königreich mit 53,2 Mio. € und Frankreich mit 32,1 Mio. €, gefolgt von Italien und Russland mit jeweils 24 Mio. €. In der Europäischen Union ging der Umsatz von CRAC- und RACK-Einheiten leicht zurück, während TLC- und AHU-Einheiten ein Wachstum von etwa 10 % verzeichnen konnten.

Für den Markt der Computerraum-Klimaanlagen sind zwei verschiedene Trends zu beobachten: Der erste betrifft einen stetigen Anstieg der Geräteanzahl über 150 kW für Kaltwassersätze (mehr als doppelt so hoch wie 2015), und der zweite ist ein Aufwärtstrend im Bereich der Direktverdampfer (DX), und zwar bei modulierenden Verdichtern. Paradoxerweise gibt es seit 2016 auch bei Einheiten mit indirektem Freikühlsystem einen Abwärtstrend, der sich mit der Konkurrenz durch die Verdampfungskühlung (Lüftungsanlagen) in diesem Segment erklären lässt.

Klimaanlagensysteme mit variablem Kältemittelstrom (VRF)

Der Markt für VRF-Außengeräte belief sich 2018 auf 216.135 verkaufte Einheiten in Europa, was ein Plus von 7 % gegenüber 2017 ergibt. Die wichtigsten Märkte in Europa – in absteigender Reihenfolge – bilden hier die Türkei (trotz des diesjährigen Rückgangs), Frankreich, Italien und Spanien mit insgesamt 108.744 Einheiten. Nordeuropa liegt mit nur 1.327 verkauften Einheiten im Jahr 2018 weit zurück. Den höchsten Zuwachs verzeichneten Portugal und Rumänien mit einem Wachstum von über 30 %, wohingegen der stärkste Abfall in Norwegen und Litauen mit einem Rückgang von etwa 30 % zu beobachten war.

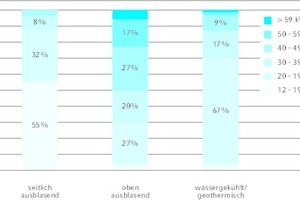

Bei der Marktsegmentierung konnte ein Anstieg der VRF-Geräte mit hohen Leistungen festgestellt werden. Hier sind die Umsätze von Einheiten über 50 kW von 11,2 % im Jahr 2017 auf 14,1 % im Jahr 2018 gestiegen. Dieser Trend geht mit einer Marktbeherrschung von Top-Flow-Einheiten einher, die etwa 60 % der verkauften Geräte ausmachen. Was Innenanlagen betrifft, bleibt der Markt weiterhin auf Kassettengeräte (42 %) ausgerichtet, gefolgt von Kanalgeräten (30 %) und Wandgeräten (21 %), auch wenn hier große Unterschiede zwischen den einzelnen Ländern bestehen.

Lüftungsanlagen mit Wärmerückgewinnung für den Heimbereich (Residential heat recovery ventilation)

Der Umsatz des europäischen Marktes betrug 2018 408,8 Mio. €, hinzu kommen 43,3 Mio. € für Norwegen und 8,68 Mio. € für die Schweiz. 29 % der europaweit verkauften Einheiten hatten einen Durchfluss unter 100 m3/h gegenüber 38 % mit einem Durchfluss über 250 m3/h. Unter den Energieklassen sticht die Klasse A mit 82 % der verkauften Einheiten deutlich hervor. Die Klasse A+ macht jedoch nach wie vor nur 5 % des Marktes aus. Bei der Art des Rekuperators sind große Unterschiede zwischen den Ländern zu beobachten. So besteht in Deutschland mehr als die Hälfte der Austauscher aus Keramik (kleine dezentrale alternierende Anlagen), in Norwegen herrschen mit 93 % Rotationswärmetauscher vor (bei extremer Kälte verhindern die Räder die Eisbildung, welche die Energieleistung beeinträchtigt), und in Frankreich sind 88 % der Einheiten mit Gegenstromwärmetauschern (counterflow) ausgestattet.

Gebläsekonvektoren (Fan Coils Units)

Der Markt für Gebläsekonvektoren in Europa blieb zwischen 2017 und 2018 weitgehend stabil bei rund 1,35 Mio. Einheiten. Dies ist zum Teil auf den starken Absatzrückgang in der Türkei (-24,9 %) und in geringerem Maße in Russland (-7,1 %) zurückzuführen. Im Gegensatz war in der EU28 ein Wachstum von 4,6 % zu beobachten, was sich hauptsächlich mit dem starken Zuwachs von 6,5 % in Spanien und 13,1 % im Vereinigten Königreich sowie dem stabilen Markt in Italien mit 2,4 % erklären lässt. In diesem Zusammenhang muss Portugal als das Land mit dem stärksten Wachstum in Europa genannt werden. Zwischen 2017 und 2018 wurde ein Plus von über 40 % verzeichnet, was etwa 15.900 Einheiten für 2018 ergibt.

Die Typen von Gebläsekonvektoren mit den stärksten Umsatzbewegungen waren Kassetten-, Wand- sowie 4-Rohr-Systeme. Ihr starker Zuwachs konnte jedoch die Marktsegmentierung nicht umkehren, hier lagen weiterhin 2-Rohr-Systeme weit vorn (73 % der Modelle). Beim Design machen die Gebläsekonvektoren mit und ohne Gehäuse noch immer 30 % des Marktes aus, während sich die Modelle „Kassette“ und „Kanal“ den verbleibenden Markt teilen.

Dachklimageräte (Rooftops)

Der Markt für Dachklimageräte sank 2018 in Europa um mehr als 12 % auf rund 11.500 verkaufte Einheiten. Die Türkei hält sich mit 2.100 verkauften Einheiten im Jahr 2018 auf dem ersten Platz, was einem Anstieg von 4 % entspricht. Trotz des Rückgangs um 15,3 %, 17,4 % bzw. 6,1 % bleiben Frankreich, Italien und Spanien die drei anderen größten europäischen Märkte mit mehr als 1.500 verkauften Einheiten.

Einheiten mit mittlerer Leistung von 17 bis 120 kW machen drei Viertel des Umsatzes in Europa aus. Nach wie vor sind reversible Dachklimageräte mit 70 % Marktanteil Spitzenreiter in Europa. Auch die Option „nur Kühlung“ scheint mit fast 17 % der Verkäufe auf dem Vormarsch zu sein.

Lüftungsanlagen (Air handling units)

Der europäische Markt für Lüftungsanlagen beläuft sich nach einem leichten Zuwachs von 3,3 % im Jahr 2018 auf 2,1 Mrd. €. Dieses Wachstum ist vor allem vier der größten Märkte Europas zu verdanken: Deutschland, das mit 422 Mio. € (+0,9 %) weiterhin führend ist, gefolgt von Nordeuropa mit 362 Mio. € (+3,8 %), dann von Osteuropa (261 Mio. €, +14 %) und der Türkei (149 Mio. €, +11,1 %). Dagegen gingen die Verkäufe in Russland und der GUS (129 Mio. €, -14 %) sowie in Großbritannien (237 Mio. €, -10,7 %) zurück.

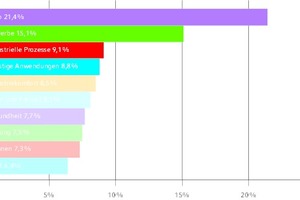

Bei den Anwendungen wird der europäische Markt von neuen Verwendungen dominiert, die 62 % des Umsatzes ausmachen gegenüber 38 % Wiederverwendung. Darüber hinaus dominiert die Verwendung von Lüftungsanlagen im Bürobereich (21,4 %) und im gewerblichen Bereich (15,1 %).

Beachtlich ist auch, dass Lüftungsanlagen mit integrierter Steuerung zwei Drittel des Umsatzes in Europa ausmachen und dass „kompakte“ Modelle auf dem Vormarsch sind – sie stellen inzwischen fast 60 % des Umsatzes dar.

Wärmetauscher (Heat exchangers)

Der europäische Markt für Wärmetauscher wuchs im Jahr 2018 weiter und erreichte rund 940 Mio. €, wovon rund 3 % auf adiabatische Systeme entfallen. Dieses Wachstum wurde von den wichtigsten europäischen Märkten getragen: Deutschland, Italien, Frankreich und Spanien mit einem Wachstum von rund 10 %.

Luftkühler gewinnen weiter an Boden und machen in diesem Jahr 34 % des Marktes aus. Der übrige Markt setzt sich aus Verdampfern (35 %), Kondensatoren (18 %) und CO2-Wärmetauschern mit Gas und Luft (13 %) zusammen.

Der Markt für Wärmetauscher wird von der Gewerbekühlung dominiert (39 %), gefolgt von Industrie- und Komfortanwendungen mit jeweils 26 % und 21 % des Marktes. Hier ist bemerkenswert, dass es zu einer Umkehr im Bereich Wiederverwendung kommt, der nur noch 37 % gegenüber 63 % bei neuer Verwendung ausmacht.

Kühlbalken (Chilled beams)

Der Markt für Kühlbalken ist erneut rückläufig – in diesem Jahr um 6 % – und erreichte 2018 einen Umsatz von 54,4 Mio. €. Dieser Rückgang ist auf die Länder zurückzuführen, die traditionell den größten Teil des Marktes ausmachen, wie Schweden, das Vereinigte Königreich und Frankreich. Mit einem Marktanteil von 51 % der EU haben diese Länder zum Abstieg beigetragen, und zwar mit einem Rückgang von 5 % in Schweden bis zu 30 % im Vereinigten Königreich als Folge der Ankündigung des Brexits. Auch andere Länder wie Italien, Belgien und das Baltikum verzeichneten eine negative Entwicklung. Im Gegensatz dazu profitierten Dänemark, Spanien und auch Länder außerhalb der EU wie die Schweiz und Russland von Steigerungen von mehr als 40 %.

Aktive Kühlbalken, die 93 % des Umsatzes ausmachen, werden in Europa nach wie vor am häufigsten verwendet. Von diesen entfallen 76 % auf integrierte und 24 % auf frei hängende Geräte.

Luftfilter (Air filters)

Das Wachstum im Luftfiltermarkt der EMEA-Zone verlangsamte sich 2018 und erreichte einen Gesamtumsatz von rund 950 Mio. €. Die beiden stärksten Länder, Deutschland und Frankreich, die zusammen 40 % des Marktes ausmachen, verzeichneten einen leichten Rückgang von rund 2 %, wohingegen das Vereinigte Königreich und Italien um 4 % wuchsen.

Bei den Filtergruppen werden die Filterklassen ePM1, ePM5 und ePM10 am häufigsten verwendet, wenngleich der Trend deutlich nach unten geht, und zwar von 61 % des Marktes im Jahr 2014 auf 52 % im Jahr 2018. Bei der Konstruktion dominieren nach wie vor Taschenfilter (bag) den Markt, auch wenn sie mit 43,1 % bzw. 31,8 % des Marktanteils im Jahr 2018 einen rückläufigen Trend zugunsten von Panelfiltern (panel) aufweisen.

Kühltürme (Cooling towers)

Im Bereich Kühltürme erreichte der europäische Markt 2018 ein Plus von 16 % und erzielte einen Umsatz von 131,3 Mio. €. Dabei machen fünf Länder zwei Drittel des Marktes in Europa aus: Deutschland, Italien, Frankreich, das Vereinigte Königreich und Polen. Diese Länder konnten einen Zuwachs ihrer Verkäufe verzeichnen, wobei Polen hier als Spitzenreiter mit einem Wachstum von 25 % hervorsticht.

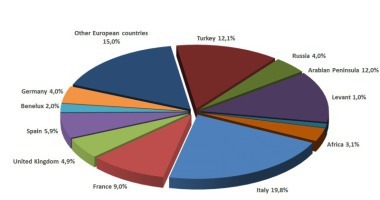

Außerhalb der Europäischen Union stellen die Arabische Halbinsel (rund 20 Mio. €), die Türkei (etwa 14 Mio. €) und Russland (knapp 9 Mio. €) die wichtigsten Märkte dar. Von diesen konnte nur Russland zwischen 2017 und 2018 ein Plus verzeichnen, während die Arabische Halbinsel und Polen einen deutlichen Rückgang ihrer Verkaufszahlen hinnehmen mussten.

Offene Kühltürme machen in den meisten europäischen Ländern den größten Umsatz aus. Nur die Länder des Baltikums, Belgien, Frankreich und Rumänien verkaufen vorrangig geschlossene Systeme.

Wie in den vorangegangenen Jahren machen Einheiten der niedrigeren Leistungsstufe, also mit weniger als zehn Zellen, mehr als 60 % des europäischen Marktes aus. Zellenkühltürme mit hohen Leistungen, also über 50 Zellen, kommen bei gelegentlichen Projekten in Europa zum Einsatz, wohingegen sie in anderen geografischen Zonen, wie der Arabischen Halbinsel, deutlich häufiger verwendet werden.

Luftschleier (Air curtains)

Bei den Luftschleiern gab es 2018 mit 83.000 verkauften Einheiten einen Zuwachs von 6 % zu verzeichnen. Luftschleier werden hauptsächlich in Nordeuropa eingesetzt, wo auf eine verkaufte Einheit etwa 1.900 Einwohner kommen. In den anderen europäischen Ländern zählt man etwa 5.000 Einwohner und mehr pro verkaufte Einheit. Außerhalb der Europäischen Union bilden Russland und die GUS einen der größten Märkte mit über 230.000 verkauften Einheiten im Jahr 2018, was auf verschärfte Vorschriften zurückzuführen ist.

In der Europäischen Union entfielen 91 % der Luftschleier auf die Bereiche Design, Gewerbe und Einzelhandel, während nur 9 % in die Industrie und Kältekammern gingen.

Elektrische Warmluftschleier sind am stärksten in der Europäischen Union verbreitet und bilden hier knapp die Hälfte des Marktes. Luftschleier mit Warmwasserbetrieb machen etwa 28 % aus, wobei 20 % keine Wärme liefern. Einheiten mit Kühlmittel sind nach wie vor wenig verbreitet und stellen gerade einmal knapp 2 % des Marktes dar.

Schwimmbadentfeuchter (Pool dehumidifiers)

Der Markt für Schwimmbadentfeuchter mit einfacher Luftstromregelung sank 2018 in der EMEA-Zone um 15 % auf etwas mehr als 7.100 verkaufte Einheiten. Dieser Rückgang war in allen Ländern der EMEA-Zone zu beobachten, besonders jedoch in Italien, Spanien, Portugal und der Türkei. Frankreich und Deutschland bilden mit fast 40 % des Umsatzes nach wie vor die wichtigsten Märkte für Geräte mit einfacher Luftstromregelung.

Auf der anderen Seite verzeichnete der Markt für Geräte mit zweifacher Luftstromregelung ein Absatzplus von 20 % und erreichte mehr als 5.300 verkaufte Einheiten. Das Wachstum lag in allen EMEA-Ländern zwischen 1 und 20 %, mit Ausnahme von Nordeuropa sowie Großbritannien und Irland, wo die Umsätze um 8 bis 10 % zurückgingen.

Fazit

Die Marktzahlen für die einzelnen Produktgruppen zeigen eine uneinheitliche Entwicklung. Während bei den Produkten aus den Kälte- und Klimasegmenten vorrangig Wachstum vermeldet wird, ist in anderen Segmenten, wie dem Markt der Schwimmbadentfeuchter, ein Marktrückgang zu beobachten.

Kurzinterview

KKA: Wie lief die Datenerhebung 2019?

Yannick Cotrelle: Die Datenerhebung von 2019 war mit über 300 Teilnehmern und einem Plus von 9 % gegenüber dem Vorjahr auch in diesem Jahr wieder ein voller Erfolg. Neben der starken Aussagekraft überzeugte auch die Aktualität der Daten. Für die meisten Bereiche lagen die Ergebnisse Anfang März vor, so früh wie nie zuvor!

Inna Collet: Zu den erfolgreichsten Erhebungen zählten die gewohnten Bereiche wie Kältemaschinen (Chiller) und Lüftungsanlagen (AHU), aber auch Schwimmbadentfeuchter, die mit 20 Teilnehmern einen außergewöhnlich hohen Anstieg von 26 % verzeichneten. Dieses Projekt wird übrigens im Jahr 2020 neu gestaltet, um den Bedürfnissen der Hersteller so weit wie möglich gerecht zu werden.

KKA: Welche Neuerungen hält EMI für das Jahr 2019 bereit?

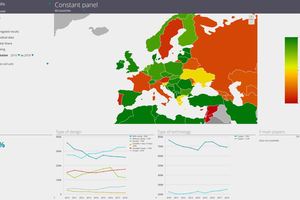

Anaïs Hamon: In der Vergangenheit lagen die Umfrageergebnisse ausschließlich in Tabellenform vor, die direkt auf unserer Website eingesehen oder im Excel-Format heruntergeladen werden konnten. Ab sofort haben unsere Teilnehmer auch Zugang zu dynamischen und interaktiven geografischen Karten und Grafiken. Diese zeigen nicht nur die gewünschten Kriterien an (Länder, Produktsegmente usw.), sondern ermöglichen auch die Aktualisierung einer Karte, indem man direkt auf eine Grafik klickt, oder andersherum die Aktualisierung einer Grafik, indem man direkt auf eine Karte klickt. Man kann sich jetzt auch seinen eigenen Marktanteil, den Rang oder Marktentwicklungen anzeigen lassen, was wiederum Vertriebsleitern die Möglichkeit gibt, Meetings auf der Grundlage dieses neuen Tools zu gestalten.

KKA: Haben Sie auch neue Projekte gestartet?

Yannick Cotrelle: EMI konnte seine Kompetenz im Bereich der Klimatisierung durch die Einführung neuer statistischer Erhebungen über den Verkauf von VRF und Split-Klimageräten stärken. Diese umfassen mehr als zwanzig Unternehmen, darunter die Marktführer der drei wichtigsten Produktionsländer: Daikin (Japan), Midea (China) und Samsung (Südkorea). Dies ließ bereits Rückschlüsse auf Trends im VRF-Segment zu, wie beispielsweise die Marktpositionierung von hohen Leistungsstufen über 50 kW oder den wachsenden Erfolg von Innengeräten vom Typ Kassette.

KKA: Wie positioniert sich Eurovent Market Intelligence im Vergleich zu anderen Marktdatenanbietern wie z.B. Unternehmensberatern?

Yannick Cotrelle: In gewisser Weise arbeiten wir ergänzend. Im Gegensatz zu traditionellen Beratungsunternehmen geben wir weder den Marktanteil eines Unternehmens noch dessen Geschäftsstrategie der Öffentlichkeit bekannt. Unsere Ergebnisse basieren auf direkt von den Herstellern gemeldeten Verkaufsdaten und unterliegen einer strengen Vertraulichkeit, ohne die EMI nicht existieren würde. Umgekehrt fallen unsere Marktdaten aber viel detaillierter aus, denn sie beruhen auf statistischen Tabellen mit mehreren tausend Daten pro Land. Und sie spiegeln die Marktsituation besser wider, da es derzeit keine andere Organisation mit demselben Deckungsgrad wie unserem gibt.

Anaïs Hamon: Darüber hinaus liefern wir auch Quartalsergebnisse für den Markt für Kältemaschinen (Chiller), Gebläsekonvektoren (Fan Coils), Lüftungsanlagen (AHU) und Dachklimageräte (Rooftops), wobei hier ein wachsendes Interesse seitens der Hersteller zu beobachten ist. Diese machten noch vor fünf Jahren 56 % der Teilnehmer unserer jährlichen Erhebungen aus und stellen heute 74 % dar. Dies ist nicht unerheblich, zumal in der Zwischenzeit auch die Gesamtanzahl der Teilnehmer gestiegen ist.

KKA: Welche Projekte sind für 2020 geplant?

Inna Collet: Es ist noch zu früh, um über die kommende Datenerhebung im Januar 2020 zu sprechen, doch eines ist sicher: Wir arbeiten weiterhin an der Verbesserung unserer Onlinetools, vor allem bezüglich der Flexibilität der Datenauswertung sowie einer größeren Auswahl und mehr Interaktionsmöglichkeiten im visuellen Bereich. Wir arbeiten auch daran, verstärkt Daten aus den angrenzenden Gebieten der Europäischen Union wie Russland, der Türkei und Indien zu gewinnen. Beispielsweise werden wir auf der Acrex in Delhi und der Climate World in Moskau im März 2020 vertreten sein, und der nächste Eurovent Summit findet vom 22. bis 25. September 2020 in Antalya, Türkei, statt.

KKA: Frau Collet, Frau Hamon, Herr Cotrelle, vielen Dank für die informativen Auskünfte.