Steuerliche Optimierung von Vorsorgeaufwendungen

Wie eine Vorauszahlung privater Krankenversicherungsbeiträge Steuern sparen kann

Kein Mensch zahlt gerne Steuern. Mehr oder weniger intensiv sucht der Einzelne nach Möglichkeiten, seine Steuerlast zu senken. Der Gesetzgeber bietet grundsätzlich die Möglichkeit, bestimmte Aufwendungen steuerlich geltend zu machen. Durch deren Berücksichtigung mindert sich nicht der Durchschnitts- sondern der Grenzsteuersatz, welcher auf den letzten, zusätzlich verdienten Euro entrichtet wird. Die Sozialversicherungsbeiträge werden bei Unterschreitung der Beitragsbemessungsgrenzen ebenfalls reduziert, wobei man fairerweise einräumen muss, dass auch mögliche Leistungen geringer ausfallen würden.

Bei einer Einzelveranlagung entrichtet man ab 62.809 EUR den Spitzensteuersatz von 42%. Damit werden steuerlich berücksichtigte Kosten um den gleichen Prozentsatz reduziert. Ein Wert, der einen gewissen Aufwand vertretbar macht. Über das Jahr werden Belege und Dokumente gesammelt, dem Steuerberater übergeben oder in ein entsprechendes Programm eingegeben.

Eine gut gemeinte Vereinfachung des Gesetzgebers wird dabei meistens nicht bedacht: Pauschale Freibeträge werden in jeder Steuererklärung berücksichtig, unabhängig davon, ob und in welcher Höhe Kosten tatsächlich angefallen sind. Für Vorsorgeaufwendungen betragen diese 1.900 EUR bei Angestellten und 2.800 EUR bei Selbstständigen. Wer also Aufwendungen hat, die unter diesem Wert liegen, kann sich die Mühe sparen diese zu dokumentieren. Anders ausgedrückt: ob ein Angestellter 1.750 EUR Vorsorgeleistungen nachweist oder nicht, macht keinen Unterschied bei der Steuerlast.

Versorgungsleistungen zu erhöhen oder zu vermindern, erscheint nicht ratsam, sollen diese doch auch ohne Berücksichtigung der Steuern sinnvoll oder entbehrlich sein. Eine Möglichkeit der Optimierung besteht dennoch.

Zeitliche Verlagerung von Zahlungen

Könnten die oben angesprochen 1.750 EUR statt in zwei in einem Jahr geleistet werden, ergibt sich eine andere Situation. In dem Jahr, in dem keine Zahlungen erfolgen bliebt es beim pauschalen Freibetrag. Im zweiten Jahr würden 3.500 EUR aufgewandt, der Grundfreibetrag somit um 1.750 EUR überschritten. Diese Überschreitung ist steuerlich relevant und reduziert beim Spitzensteuersatz die Steuern um 735 EUR.

Viele Betroffene sind privat krankenversichert. Hier besteht die Möglichkeit Vorauszahlungen zu leisten, welche für drei Jahre im Jahr der Aufwendung steuerlich berücksichtigt werden. Dabei kommen allerdings nur Beiträge für Basiskrankenversicherung, ohne Wahlleistungen wie Einzelzimmer oder Chefarztbehandlung zum Ansatz. Die Beiträge zur Privaten Krankenversicherung übersteigen den aufgeführten Freibetrag. Meistens gibt es noch weitere Versicherungen wie zur Risikolebens- oder Berufsunfähigkeitsversicherung die ebenfalls steuerlich angesetzt werden.

Ebenso gibt es andere Versicherungen, bei denen der Versicherte den Zahlungszeitpunkt wählen kann, wobei entsprechende Abschläge dafür sorgen sollen, dass eine möglichst frühe, vollständige Zahlung erfolgt. Dennoch sind die Abschläge sehr viel geringer als der Grenzsteuersatz der Betroffenen.

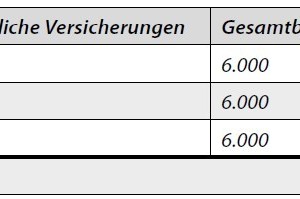

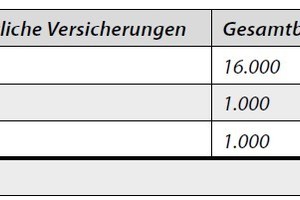

In Tabelle 1 wird eine jährliche Zahlung angesetzt, in Tabelle 2 die Zusammenfassung dreier Jahressummen und die einmalige Zahlung zu Beginn des Zeitraums.

Damit steigt die steuerlich berücksichtigte Gesamtsumme um 1.800 EUR, die Steuerlast sinkt 756 EUR, bezogen auf die drei betrachteten Jahre. Bei Selbständigen mit einem pauschalen Freibetrag 2.800 EUR kann sich das Einsparpotential im hier dargestellten Beispiel auf 3.600 EUR erhöhen, womit die Steuerlast um 1.512 EUR abnimmt, sich das Nettoeinkommen um diesen Betrag erhöht.

Werbekostenpauschalbetrag

Für beruflich veranlasste Kosten, sog. Werbekosten, gilt eine vergleichbare Systematik. Hier beträgt die jährliche Pauschale 1230 Euro. Entsprechend sammeln Betroffene Nachweise, wenn sie Aufwendungen für Fachliteratur oder Fortbildungen hatten. Der größte Posten stellt meistens der Arbeitsweg dar. 15 Tage monatlich können pauschal ohne Einzelnachweis unterstellt werden, so steht z.B. bei 50km Entfernung zwischen Wohnung und Arbeitsstätte ein Werbungskostenabzug i.H.v. 261,00 EUR im Monat zu. Dieser ergibt sich aus 30 Cent für die ersten 20 km und 38 Cent für die anderen 30 km. Im Jahr macht das 3.132 EUR. Bei 20 Kilometern liegt der Jahresbetrag bei 1.080 EUR.

Falls also eine signifikante Veränderung des Arbeitsweges absehbar ist, sollten weitere Werbekosten wo möglich in das Jahr gelegt werden, indem der Arbeitsweg länger und die Pauschale ohnehin überschritten wird. Die potenziellen Einsparungen folgen der gleichen Systematik wie der der Vorsorgeaufwendungen.